こんにちは、あーる(@Hokuyobi_2)です。普段のガジェット・旅行の記事から打って変わって、本記事ではもともと銀行員として就職した私が、なぜ銀行から転職したのかを書いていきます。読者層としてどこまで私に近い年次の方がどれだけいるのかは分かりませんが、若手の銀行員だけでなく近い年次の方のキャリアの参考になれればとも思います。

なお、本記事の執筆にあたっては限界独身伊東園ホテルズなあんちゃん(@monosoi_akarusa)の「銀行員にとっての転職」がきっかけになりました。お礼申し上げます。なお、私はプリンスホテル派です。

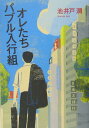

オレたちバブル入行組 [ 池井戸 潤 ]

posted with カエレバ

そもそも銀行員時代は何をしていたのか

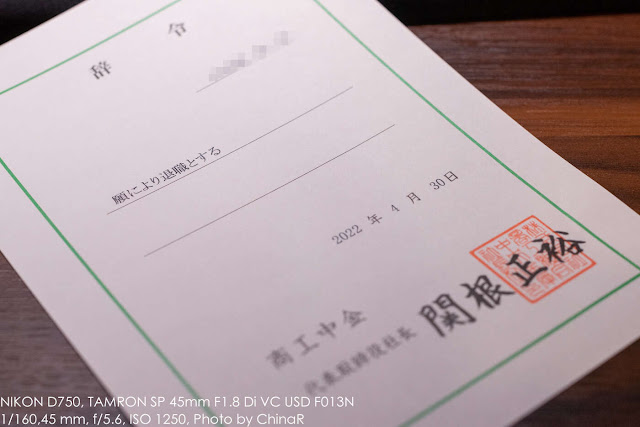

すでにご存じの方も多いかと思いますが、私は商工組合中央金庫(=商工中金)という政府系金融機関で丸4年と1ヶ月働いていていました。1年目の研修期間を除いた3年間は、まるまる法人営業(中金で言う営業窓口)をしており、最初は残高(担当の取引先に貸出をしている金額)が40億円ほどからスタートして、後半は150億円ほどを担当していました。

銀行の法人営業と言っても、各行に特色があります。横浜銀行や千葉銀行と言った地方銀行のような、実際のお客さんと話をして商談をする「渉外係」と、基本的には支店の中にいて審査を担当する「融資係」の2つに分かれているパターンと、商工中金やメガバンクに多い法人営業担当がお客さんと直接話しをして、自分自身で審査(信用格付・信用判定)を行い、決裁を得て融資の契約を行うパターンに分かれています。

商工中金の場合は、すでに書いた通り1人の法人営業が自分の取引先については客先周りから、審査、場合によっては本部との折衝、そして出来上がった契約書をお客さんに交付して契約を行うところのすべてを行っていました。なので、銀行の法人担当としてのベーシックな作業はすべて一気通貫でやっていたような感じです。

なんで転職しようと思ったのか

入庫(商工中金の場合は、入社ではなく「入庫」と言います)したタイミングでは、その当時の記事にあるように転職しないことを前提にしていました。なにせ政府系金融機関ですし、給与水準は基本的にメガバンクに準拠、課長になっていけば年収1,300万~は堅く、社員寮や借り上げ社宅などの福利厚生も充実していましたし。

ただし、働いていく中で少しずつ以下の様なことを感じてきて、転職を選択肢に入れるようになってきました。

①法人営業としてのスキルアップの幅に限界を感じてきた

②主任の給与をもらったら他の選択肢を取れないと思ったから

③掲げている中期経営計画と現場で追う数字との乖離に嫌気が差してきた

④現経営陣が目指す完全民営化に反対だった

せっかくなのでそれぞれを掘り下げていきます。

法人営業としてのスキルアップの幅に限界を感じた

まずは1つ目の「法人営業としてのスキルアップの幅に限界を感じた」ところから。銀行の営業窓口の得られるスキルは、そもそもはかなり広いと思っていて、若手の成長範囲は他業種よりも大きいと勝手に思っています。決算書を読めるというのはもちろん、審査の過程では結局その会社がなぜ強いのか、なぜ資金を貸して帰ってくると判断できるのか、ということを稟議資料に落とし込んでいきます。

商工中金の場合、支店長で決裁できる融資額(支店長専行権限)はかなり大きく、格付けによっては数億円単位も支店で決裁できます。(金庫の採用担当が「数億までなら自分の範囲」と言っているのはこのため)なので、よく銀行に対して言われる過去3期分の決算から機械的なスコアリングによって格付けを行い、その中でしか融資できない、というわけではなく企業の事業の本質を見ようとするため、必然的にその会社のやっていること、商流を理解しないと融資判断はできませんでした。

また、基本的に顧客のカウンターパートは社長であり、それもよく言われるような2代目ボンボンなんかではなく裸一貫で年商2桁億円、役員報酬も数千万円なんていう歴戦の社長。2,3代目の社長であっても、基本的にお会いする社長方はクレバーで、こちら側が分かっていないで話をすればそれを見透かされてしまうような相手。そんな方々からヒアリングをし、そして融資や他の商品を選んでもらう、若手の成長範囲としてはかなり大きいものでした。

とはいえ、当金庫の場合は本部室にいかない限りはこの営業窓口から課長、営業次長、支店長とキャリアを重ねていくのが通常ルート。年次を重ねるごとに扱う取引先が大きくなり(支店重鎮先と呼ばれる100億単位の貸出残高のあるような先)、もしくはそれに伴い外為取引や、シンジケートローンの主幹事案件をやったり金額とファイナンスの幅が広がります。ただし、あくまでもそれは銀行の営業窓口として、融資審査と営業の延長線でしかありませんでした。

間違いなく金庫の営業窓口は若手のうちから大口先を担当する機会もあり(私も100億先を持っていました)成長できますが、結局その成長先が銀行員として、銀行でしか通用しないものと感じたことが一番の転職のきっかけだったわけです。スキルの天井が見えたら転職を考える、というのは手かもしれません。

銀行の給与に慣れたら他にはいけない

銀行の給与体系は分かりやすく、初任給を抑えつつ2年目、5年目(営業主任)、9年目(調査役)、14年目(課長)という風にだいたい4,5年ごとに一気に上がっていきます。当金庫の場合初任給は300万円台ですが、2年目で500万円に届くくらい、5年目の営業主任で600~700万円台に到達し、同世代の中では高水準な部類です。

残念ながら若手でも、もしくは中堅層(役席以降)で転職をした場合、よっぽど良い場所を掴まない限り年収はダウンします。私の場合主任になる直前で転職をしたためみなし残業込の想定年収では一応年収増でしたが、独身寮の福利厚生を加味したら大幅ダウン。100万近い年収減でした。

退職月の給与は営業主任に昇格したこともあり月給ベースで6万ほど上がっており、年収で考えたら賞与込で100~150万アップ。この銀行の給与に慣れきって、いざ転職といったときに200万近くダウンとなると流石に転職できないですよね。となると、主任になる直前の今がラストチャンスでした。

中期経営計画と現場で追っている数字の乖離・本質的とは言えない営業

ここからは商工中金だからという理由も入ってきます。当金庫は東日本大震災以降続いていた国の融資制度である危機対応融資制度で大規模な不正事案を起こしてから、民営化を含めて国を主導で議論がなされ、金庫側では単独で金融機能を維持できることを示すために業務純益等の指標を定めた中期経営計画を策定していました。

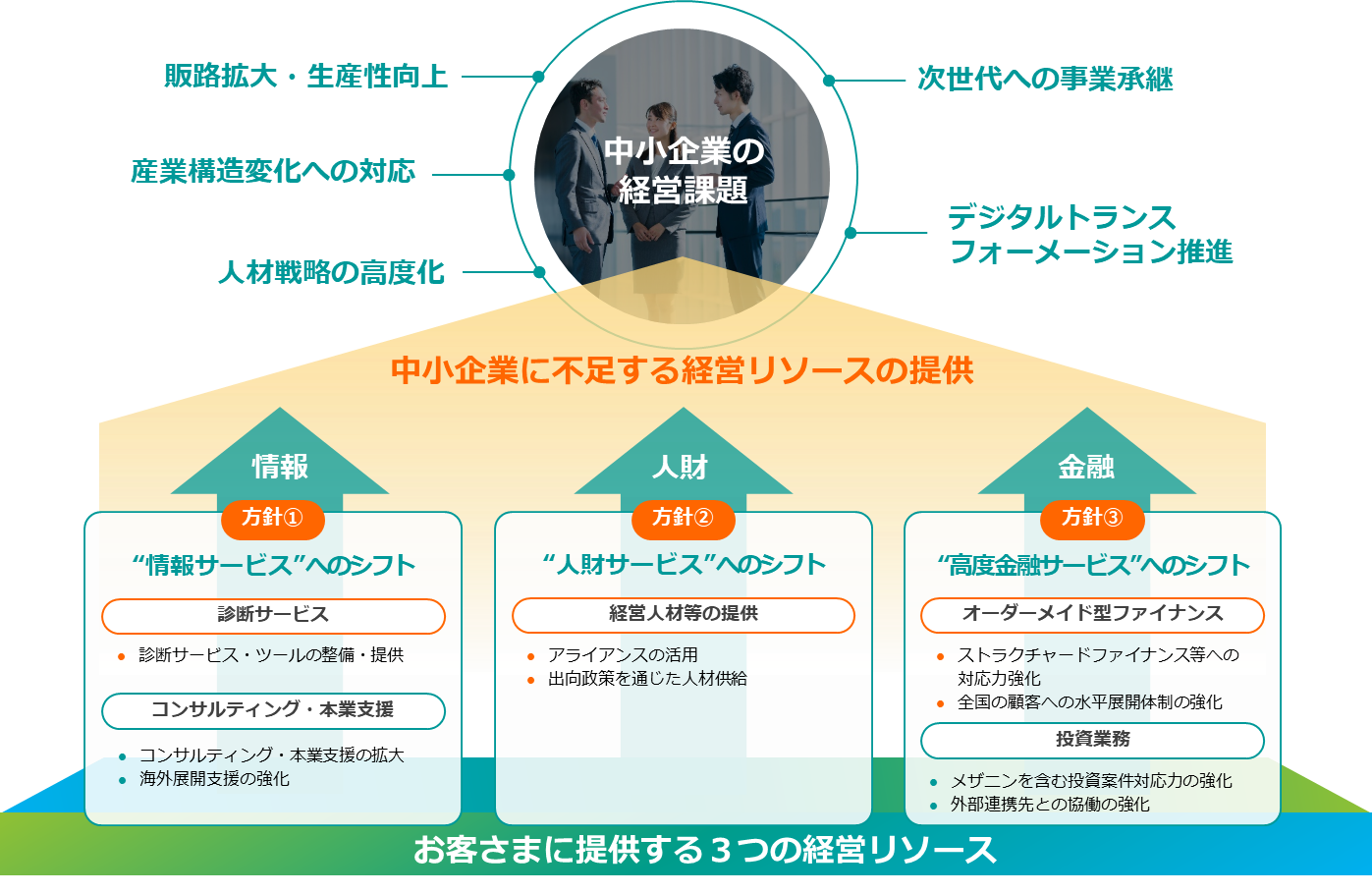

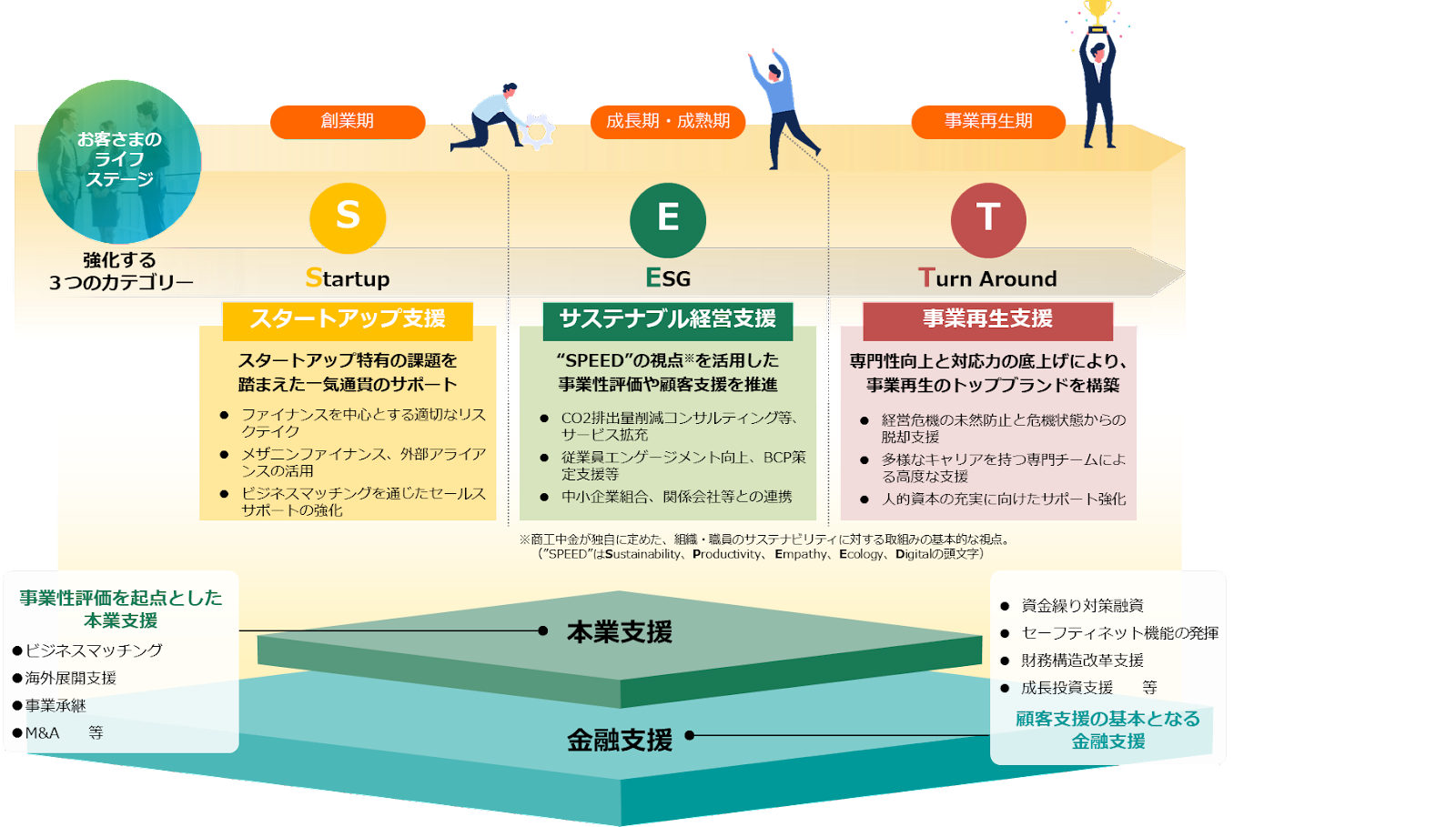

不正事案の直後に作成した中期経営計画が2022年3月決算で終了し、ちょうど2022年4月から新たな中計に移行。中小企業に不足している経営リソースを提供することで課題を解決し、選ばれる金融機関となる、というのが主たる内容です。ただ、実際の現場の感覚としてこれが響くお客様と響かないお客様がおり、支店で策定する自主計画を達成するには中計で記載しているような内容では到底厳しいと言うのが本音。

どれだけ顧客に対してあれこれ提供をしても、最終的には金利で選ぶ、ということは多々発生するわけで、絵空事がうまくいく保証はないわけです。また、自主計画の中では様々な指標を定めましたが、業務効率化のために決算書の郵送受領数を追う、なんていう本質的ではない指標を本部が例示するほど。意味のない数字を盲目的に追うようになってしまったわけです。

完全民営化という幻想。政府系ブランドによる良格付け

最後に挙げるのは完全に商工中金でしかありえない話ですが、当金庫は約50%が政府による出資という政府系金融機関の看板を捨て、完全民営化を果たすというのが目標。現状、不正事案以降は特に民間金融機関から政府系金融機関に対しての風当たりは強く、地銀からは普段は叩かれ、困ったときには泣きつかれる、そんな都合の良い使われ方をしていました。本部は本部で、省庁対応などでも苦慮する部分があったのでしょう。

ただし、営業現場では顧客からは政府系だからこそ最後まで安定的なスタンスで取引してくれる金融機関として信頼されている部分も。また、あえて政府系を取引銀行として残すという考えもあったりと政府系ブランドに助けられている面も。現在は金利が若干高くてもあえて政府系の商工中金から調達、ということもあるわけです。

加えて商工中金の独特な調達構造も重要です。他の銀行が資金の7~8割を預金で調達するのに対し、商工中金は6割ほど。残りは市場、つまり商工債で機関投資家から国債金利に若干付加した金利で調達を行っています。このときに金利決定に重要なのが第三者機関による格付け。格付けにおいては政府系金融機関であることが加味されており、完全民営化によって格付けの悪化、つまり調達金利の上昇、それによる貸出粗利減が予期されました。

営業推進上、政府系金融機関のブランドに一定程度頼っていた面があったこと、そして調達においても政府系であることによって調達金利を抑えられていたこと。この2つを失うことになる完全民営化を進める方針には賛同できなかったわけです。

法人営業経験のある銀行員の需要は十分あるはず

上記のような理由で転職サイトに登録してみたところ、若手銀行員であってもエージェントからも企業からもそれなりにスカウトが送られてきました。割合として多いのはSaaSへの転職ですが、基本的にどこも法人営業のもの。特に銀行員は一定程度は数字へのプレッシャーを負い、そして融資というどこの銀行から借りても同じ商品を扱っていた無形営業という一定のスキルを求められるもので意外と市場価値は高いわけ。

特に他の企業の営業を受けたり、見てみると銀行員が当たり前にしている外訪前の事前準備や当日のヒアリングなんかは世の中できていないもの。銀行員が身につけてきた数字を追いつつ、顧客の理解も深めるという能力は意外と重宝されるはず。今法人営業をやりつつ、将来に関してなんとなく不安を感じている銀行員の方、転職を選択肢に入れてみてはいかがでしょう?

|

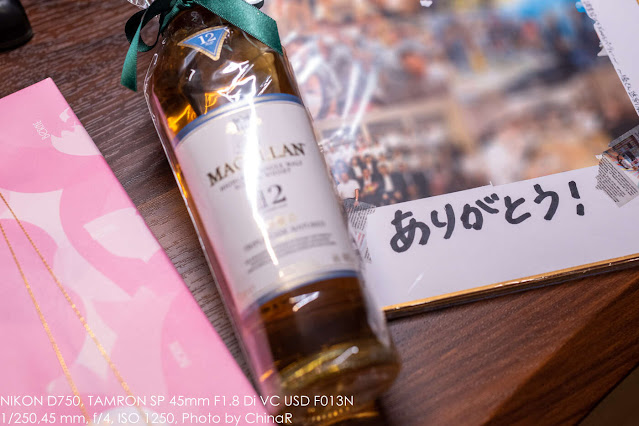

| 教皇さん(@JapanChiba)より頂きました。ありがとうございます。 |

現在私あーるはとあるメガベンチャーで法人営業+営業企画のような仕事をしています。原籍をおいている会社は、それこそ本質的なことをすることで最終的に目標を達成できるという思考を徹底し、そしてうまく行ったことを徹底的に言語化することが得意な会社。必達文化はありますが、元銀行員として学びも、そして自身のスキルも活かしていきたい、そう思える職場です。

転職を考えている方はぜひ、あーる(@Hokuyobi_2)にお声がけをいただければ。弊社も採用はまだまだ行っていますし、それ以外のキャリアを考える上でもぜひお手伝いできれば。オタクの自分語りな記事になってしまいましたが、今後もちなーるもよろしくお願いします。ただ、最後になりますが本記事では銀行員の早期離職(3年以内)を勧めるものではありません。法人営業として一定のキャリアを付けてから転職する話です。勘違いはされないよう。

オレたちバブル入行組 [ 池井戸 潤 ]

posted with カエレバ